尽管没有硝烟四起,美中之间的经济摩擦仍在持续升温。最新一轮的贸易紧张局势聚焦于科技出口管制与战略性原材料,再次令全球市场动荡不安。

投资者密切关注美国与中国再度进入经济对抗的新阶段。本轮摩擦的核心集中在半导体、钢铁和铝等金属,以及地缘政治高度敏感的稀土领域。然而,与以往不同的是,这一轮对峙伴随着更强硬的语气:美国选举年临近,北京立场愈发坚定,加之全球通胀居高不下,使得每一次政策调整都格外关键。

最新政策动作为此局势再添一把火。华盛顿进一步收紧对先进AI芯片的出口限制,意图限制中国获取顶尖技术。北京方面迅速回应,指责这些措施具有歧视性,并在世贸组织框架下寻求支持。局势在特朗普总统宣布大幅提高关税后进一步升级——他将全球钢铁和铝进口税提高至50%,明显针对中国。他指责中国违反国际贸易协定,而中方虽予以否认,但尚未作出外交缓和举措。

不确定性往往令市场不安,本轮紧张升级促使交易者回顾历史,寻找可参考的前例。我们是否又将重演2019年的剧本?确有相似之处,但也存在显著差异。彼时,“第一阶段协议”最终缓解了市场焦虑,双方未做出重大让步即可各自宣称胜利。而如今,政治动因已发生变化:特朗普更加强硬的立场有利于稳固其支持者;而中国则比以往更坚定推进“科技自立”,尤其是在芯片与能源领域。

尽管言辞激烈,双方都明白“全面脱钩”的风险。美国汽车制造商若遭遇稀土关税打击,恐受重创;而AI芯片出口受限也可能让英伟达等公司损失数十亿美元。尽管中国在科技领域进展迅速,但其AI发展仍在很大程度上依赖进口的高性能技术。中断似乎难以避免,但双方目前都不愿承受“玉石俱焚”的后果。

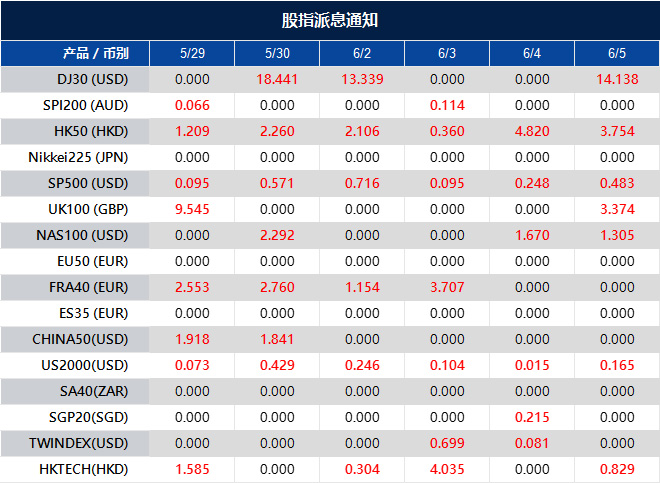

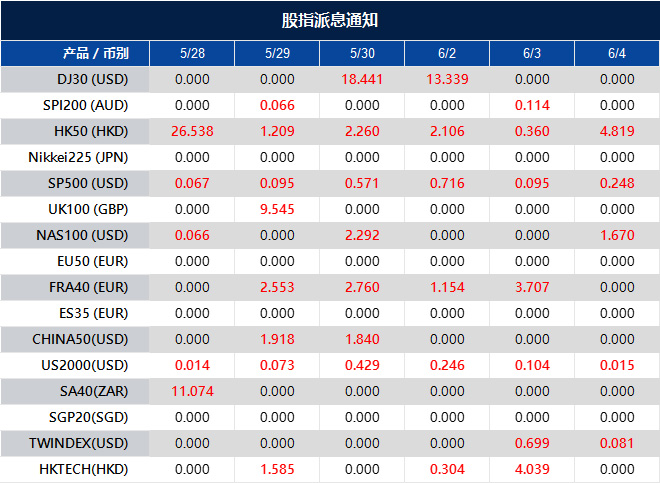

本周市场动向

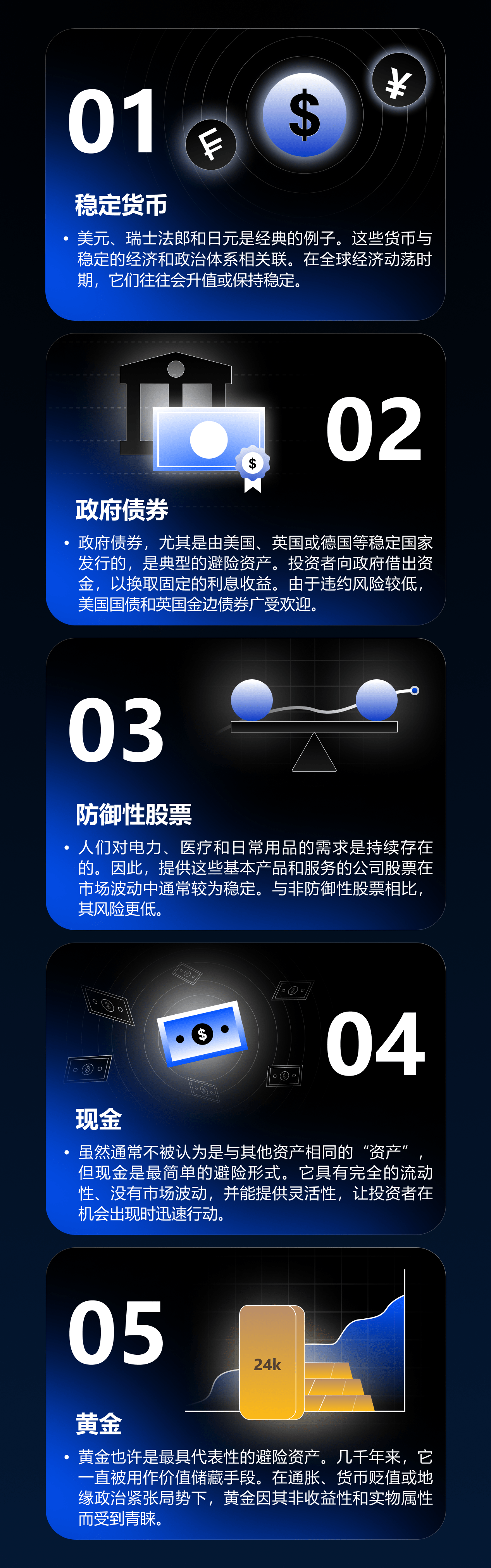

短期内,市场波动料将持续,尤其是在大宗商品、科技股以及黄金等传统避险资产方面。投资者风险偏好可能因延续性不确定性而受到抑制。

美元指数(USDX)延续下行趋势,曾测试99.80区域后略有回落。若价格在该区域再次企稳,或出现继续下探至99.15的看空结构。若跌破98.80,并测试98.00附近的支撑结构,或将打开年内新低的大门。不过,若美联储主席鲍威尔在本周讲话中意外释放鹰派信号,则可能暂时缓解下行压力。

与此同时,欧元上周自1.1390位置强势反弹。若欧元兑美元守稳1.1360上方,仍有进一步上行空间。市场关注周四欧洲央行会议,预计将利率由2.40%下调至2.15%。但若欧洲央行措辞谨慎,技术动能或难以转化为持续升势。

英镑同样走强,升破1.3500。若英镑兑美元再次在1.3485附近稳固,可能进一步上探1.3600。然而,英国持续的通胀问题可能令前景复杂化,尤其是本周即将公布的CPI数据。

美元兑日元则转而下行,徘徊于142.60附近。若此处形成有效支撑,可能进一步走低至141.00。若日本央行行长植田在周二讲话中延续鹰派基调,空头或借势发力。上方阻力在143.85一线。

美元兑瑞郎走势偏软。若出现轻微反弹,可能回测0.8220关键位,为空头重新入场提供参考。随着市场风险情绪快速转变,瑞郎作为避险货币的吸引力或随之提升,尤其在贸易争端深化的背景下。

澳元在触及近期低位后反弹。若澳元兑美元稳于0.6455之上,可能进一步反弹至0.6530。即使回落至0.6370,也可能带来新的买入机会,需关注本周中期即将公布的GDP数据,预期环比增速将从0.60%放缓至0.40%。

纽元走势与澳元类似。若纽元兑美元在0.6000附近企稳,技术多头有望延续。否则,0.5970将是下一道支撑。由于新西兰与中国贸易联系紧密,人民币及中美局势的变化将直接影响纽元走势。

加元延续涨势,美元兑加元下跌且回调幅度有限,显示加元强势,多半受油价支撑。若价格在1.3780附近企稳,空头或将目标下移至1.3660。加拿大央行将于周三公布利率决议,预计将利率由2.75%降至2.50%,若措辞偏鸽,可能暂时压制加元涨势。

黄金强势突破3325.45美元后小幅回落。若守在3310美元上方,或有望延续上涨至3365.74美元。在当前地缘局势不稳及美国经济数据疲软背景下,黄金仍是投资者青睐的避险工具。

WTI原油(USOIL)仍处于宽幅震荡格局中。若价格跌破63.327美元,需提防先跌后涨的剧烈波动。能源市场对贸易制裁等外部风险高度敏感,消息面变动可能引发剧烈波动。

标普500指数(SP500)自5850点反弹。若突破5928.30,或继续上涨至5980。若涨势遇阻并形成下探低点,5685将是下一道支撑。投资者密切关注鲍威尔讲话,若出现鹰派意外,将可能打压当前涨势。

比特币(Bitcoin)正在关键位置附近震荡。若在107490一线遇阻,价格或回落至99660甚至97300。整体加密货币市场对宏观经济变动及流动性环境极其敏感。

白银(XAG/USD)测试支撑后反弹。若再次受阻于33.05,或为多头提供入场机会。回落至32.25亦是潜在买入区间。若突破33.683且确认有效,或测试33.80关键结构点。

以太坊(ETHUSD)呈现下行走势。若价格回落至2415或2215,可能吸引技术买盘。当前加密资产与风险情绪高度相关,在股市波动加剧的背景下,或迎来结构性机会。

总体来看,本周市场走势显现出“敏感但不恐慌”的特点。多类资产价格接近关键技术区间,一旦央行立场、经济数据或跨国消息发生转向,或将引发剧烈波动。交易者应优先等待盘整和确认信号,当前结构判断的重要性高于一切。

本周重点事件一览

周一(6月2日:美国ISM制造业PMI小幅升至49.3(前值48.7),表明情况略有改善,但仍处于收缩区间,对市场影响有限。

周二(6月3日:美联储主席鲍威尔将发表重要讲话,市场将聚焦其是否暗示利率路径调整。日本央行行长植田也将发表讲话。同日,美国JOLTS职位空缺数据预计将从719万下降,或再次引发市场对就业市场的担忧。

周三(6月4日:澳大利亚GDP数据预计环比增长放缓至0.40%。加拿大央行利率决议亦将公布,市场预期其将基准利率从2.75%下调至2.50%。油价可能成为影响加元走势的次要但重要因素。

周四(6月5日:欧洲央行料将利率从2.40%降至2.15%,市场关注拉加德的表态,若暗示降息周期开启,欧元可能受压。

周五(6月6日:本周以美国非农就业报告收官。预期新增岗位13万,低于上月的17.7万,失业率预计维持在4.2%。若数据疲软,美元可能承压,黄金受益;若强于预期,则可能支撑美联储维持谨慎立场。